Come-cotas…

Você já viu este nome circulando por aí, em suas aplicações ou em conteúdos sobre fundos de investimentos, mas nunca entendeu de fato como este mecanismo funciona e como ele impacta nas suas aplicações financeiras?

Então leia o post abaixo! Nele vamos explicar:

- O que é o come-cotas

- Em que classes de fundos ele se aplica

- Como o come-cotas funciona

- Qual a diferença entre ter ou não ter o come-cotas

- Peculiaridades do come-cotas (leia! Isso é muito importante!)

Aproveite!

O que é?

O come-cotas é um mecanismo para cobrança de imposto de renda em valores aplicados em fundos de investimento. Ele foi criado para impedir que o investidor consiga diferir, ou postergar, a cobrança de imposto de renda.

Se não existisse o come-cotas, o investidor poderia deixar seu dinheiro aplicado no fundo por um longo período de tempo sem incidência de imposto, pois só seria tributado o rendimento no momento do resgate dos recursos do fundo.

Em quais classes de fundos se aplica?

Fundos de renda fixa, multimercado e cambiais sofrem incidência de come-cotas. Os demais fundos como: fundos de ações, debentures incentivadas, FIP (Fundo de Investimento em Participações) e imobiliários estão isentos de come-cotas.

Como funciona?

O come-cotas reduz a quantidade de cotas que você possui em um fundo de investimento na proporção do imposto devido.

Quando Incide?

Incide sobre o rendimento obtido pelo fundo no período entre o último dia útil de maio e o ultimo dia útil de novembro. Ou seja, imagine que você adquiriu em 31maio de certo ano e o fundo rendeu 20% até 30/nov daquele ano. No dia 30/nov incidira come-cotas. Agora imagine que o fundo continuou valorizando, até o dia 31/maio do ano seguinte, neste caso, incidirá novamente come-cotas em 31/maio e assim por diante até o resgate definitivo do investidor.

Qual é a alíquota?

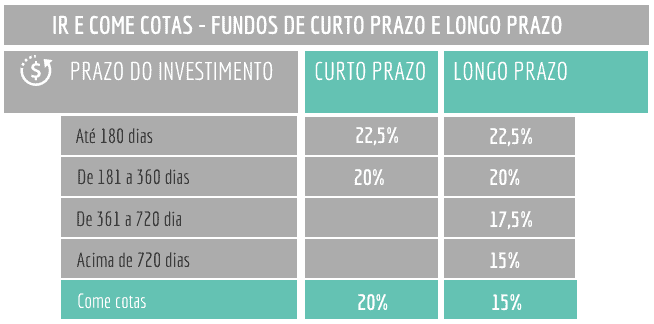

A alíquota dos fundos de investimentos em que incide come-cotas pode ser divida em 2 segmentos, Longo Prazo ou Curto Prazo. A alíquota que será considerada para o cálculo do come-cotas será sempre a menor alíquota da determinada segmentação, veja tabela abaixo.

Por exemplo, para fundos da classe Renda Fixa Longo Prazo, incidirá no come-cotas a alíquota de 15%, por ser a menor alíquota para esta classe de fundos. Em outro caso, por exemplo, Renda Fixa Curto Prazo, incidirá 20%.

Seguindo o caso de fundos da classe Renda Fixa Longo Prazo, conforme tabela de tributação, ao prazo de 2 anos ou mais, você estará sujeito a tributação de 15% (menor alíquota). Portanto, incidirá todo maio e novembro uma alíquota de 15% no seu rendimento, reduzindo as suas cotas (comendo suas cotas). No caso de você sacar num prazo anterior a 02 anos, vamos dizer 10 meses, no regaste você ainda será tributado em 5%, diferença entre os 15% já tributados e a alíquota de fato devida para o período, 20%.

Exemplo:

Vamos dizer que dia 02 de janeiro, você aplicou 100.000 reais em um fundo de Renda Fixa Longo Prazo na cota de R$100,00, adquirindo 1.000 cotas deste fundo. Em maio ocorrerá a primeira data de incidência do come-cotas e a cota está em R$110,00. Você teve um lucro de R$10,00 por cota e será cobrado 15% de imposto de renda sobre o valor deste rendimento, ou seja, será reduzido o equivalente a R$ 1,50 (15% x R$10,00) em cotas do seu total de cotas.

Vamos aos cálculos:

Rendimento no Período 1 = (110-100) x 1.000 = 10.000

Imposto Período 1 = 10.000 x 15% = 1.500

Portanto, será debitado R$1.500,00 de imposto, que neste dia, equivale a 1.500/110 = 13.63 cotas.

Portanto, a partir de agora suas cotas serão reduzidas, de 1.000 para 986,36.

Seguindo o exemplo, vamos para o próximo dia de incidência, novembro. Agora a cota do fundo é de 120. Vamos aos cálculos:

Rendimento no Período 2 = (120-110) x 986.36 = 9.863,60

Imposto Período 2 = 9.863,60 x 15% = 1.479,50

Utilizando a mesma lógica de maio, sua cota será de novo reduzida, no equivalente a 1.479,50/120 = 12,33. Logo sua nova posição será 986,36 – 12,33 = 974,03 cotas.

Agora vamos dizer que no dia 01 de dezembro você decida resgatar todo o investimento do fundo e a cota está em 125. O período aplicado no fundo é de 02 de janeiro à 01 de dezembro, perfazendo 334 dias, que está entre 180 e 360 dias, portanto, sujeito a alíquota de imposto de 20%. Vamos aos cálculos:

Rendimento no Período 3 = (125 – 120) x 974,03 = 4.870,15

Imposto no Período 3 = 4.870,15 x 20% = 974,03

Mas lembre-se, você pagou imposto de apenas 15%, via come-cotas, nos dois períodos anteriores, portanto você ainda deverá pagar a diferença entre 20% e 15% nos rendimentos devidos.

Imposto Adicional Período 1 = Rendimento Período 1 x 5% = 10.000 x 5% = 500

Imposto Adicional Período 2 = Rendimento Período 2 x 5% = 9,863.60x 5% = 493,18

Resumindo, o imposto pago no resgate será:

Imposto Total no Período 3 = Imposto no Período 3 + Imposto Adicional Período 1 + Imposto Adicional Período 2 = 500 +493,18 + 974,03 = 1.967,21

E qual a diferença de ter come-cotas ou não?

Vamos continuar o exemplo acima para demonstrar a diferença de ter ou não ter o come-cotas.

O valor investido foi de 100.000 reais, e o valor regatado em 01 de dezembro, foi:

Valor Resgatado = Cota Resgate x Total de Cotas – Imposto Total no Período 3 = 125 x 974.03 – 1,967.21 = 119,786.54.

Agora imagine que não houvesse incidência de come-cotas. Neste caso, o calculo seria:

Rendimento Sem Come-Cotas = (Cota Resgate – Cota Inicial) x Total de Cotas (sem-come-cotas) = (125 -100) x 1.000 = 25.000

Imposto Total No Período Sem Come-Cotas = 25.000 x 20% = 5.000

Valor Resgatado Sem Come-Cotas = Cota Resgate x Total de Cotas (sem come-cotas) – Imposto Total No Período Sem Come-Cotas = 125 x 1000 – 5,000 = 120,000

Perceba que sem o come-cotas, o investidor resgatou 120.000 e com o come-cotas resgatou 119.786,54. Portanto, pelo fato de ter incidido o come-cotas, o investidor foi tributado em R$ 213,46 a mais, ou seja, a alíquota final para o investidor foi maior, pois investiu 100.000, ganhou 25.000, e resgatou 119.786,54.

Portanto, o investidor no final pagou de imposto 125.000-119.786,54= 5.213,46, ou 20.85% de alíquota imposto.

Peculiaridades do Come-cotas

Você poderá se perguntar, mas o que acontece se o fundo valoriza e eu pago o come-cotas, mas no dia do resgate, por causa de uma hecatombe nos mercados, a cota esta de volta a 100?

Neste caso, voltando ao exemplo acima, o resgate em 01 de dezembro será:

Valor Resgatado = Cota Resgate x Total de Cotas = 100 x 974.03 = 97,403.

Ou seja, você comprou a cota a 100, resgatou na cota a 100, mas teve um prejuízo de 100,000-97,403 = R$ 2,597.

Bom, este é um dos principais problemas do come-cotas, o investidor é penalizado se em determinado momento o fundo está rendendo e o come-cotas incide, porém, no momento do saque o fundo deixou de performar.

Para contornar este problema, de forma indireta, caso o investidor tenha sido debitado o come-cotas indevidamente, ele conseguirá reaver este dinheiro compensando com outros investimentos que incidem come-cotas ou IR.

Por exemplo, digamos que o investidor investiu em 02 fundos. Ambos estão indo bem e, portanto, estão sofrendo incidência do come-cotas. Agora, vamos dizer que um dos fundos enfrente uma desvalorização e devolva todo o rendimento que havia ganhado anteriormente, mas o outro fundo continue performando. No momento do resgate do fundo que não performou, não haverá devolução do IR pago via come-cotas, porém, se o outro fundo continuar perfomando, o investidor poderá solicitar a compensação do come-cotas já pago, neste fundo. Ou seja, ele ficará com um crédito para futuras incidências de come-cotas.

Mas atenção! O exemplo citado acima, só funciona se os 02 fundos estiverem sendo administrados pelo mesmo administrador e pertencerem a mesma classe de fundos de investimentos (ex: Renda Fixa, Multimercado, Cambial).

Dupla Incidência?

Você deve estar se perguntando sobre a dupla incidência, ou seja, se o fundo subir, incidir o come-cotas, depois o fundo volta para o preço que você comprou, e posteriormente, sobe novamente. Incidirá o come-cotas nesta nova subida?

A resposta para esta pergunta é: não. A apuração do rendimento para incidência do come-cotas é feita por cota por investidor, portanto, se acontecer o exemplo acima, o investidor não será duplamente tributado. Porém, é interessante mencionar que se um segundo investidor entrar no fundo depois que ele caiu, ele será tributado na nova subida, enquanto o primeiro investidor não.

Conclusão

O come-cotas entra como mais um fator a ser considerado na escolha de um fundo de investimentos. Agora você já sabe que determinadas classes terão um tratamento tributário diferenciado, podendo prejudicar o retorno do investidor.

Não deixe de se atentar ao tratamento tributário do fundo em que você pretende investir! Ele vai impactar diretamente nos seus retornos líquidos.

Gostou? Compartilhe com quem você gosta!

Tem dúvidas? Poste aqui ou entre em contato!